Die Verteidigungslinien gegen die Einführung bzw. eine Erweiterung von vermögensbezogenen Steuern sind klar. Die Forderung nach neuen vermögensbezogenen Steuern stünde der Wettbewerbsfähigkeit der Unternehmen entgegen, wird argumentiert. Kapitalflucht und eine Schädigung des Standortes wären die Folge.

Vermögenssteuern würden den (unternehmerischen) Mittelstand belasten, die Eigenkapitalquote schwächen und Arbeitsplätze vernichten (…) Um nennenswerte Erträge zu bringen, müssten auch Klein- und Mittelbetriebe in die Steuer einbezogen werden (…) Das schwächt die Eigenkapitalquote der heimischen Betriebe.

Jürgen Bodenseer, President der WKO Tirol (Presseaussendung 01.04.2014)

„Würde Österreich in diese Richtung ( Anm: Vermögenssteuer) hineinstoßen, nehmen das international die Investoren wahr und sie machen sich ihren Reim darauf, welches Klima auf dem Kapitalmarkt hier herrscht. Dann fließen Investitionen halt woanders hin.“

Michael Buhl, Vorstand der Wiener Börse (Kurier 02. August 2014)

Wahr ist, dass Vermögenssteuern nur unter gewissen Umständen Auswirkungen auf Unternehmen und deren Wettbewerbsfähigkeit haben. Ob dies der Fall ist oder nicht, liegt an der Ausgestaltung der Steuer. Viele Vermögenssteuern stehen in gar keinem Zusammenhang zu unternehmerischer Aktivität, so können Immobilien- und Grundvermögen beispielsweise gar nicht abwandern. Auch die Erbschaftssteuer hat keinen rational nachvollziehbaren Einfluss auf die Volkswirtschaft. UnternehmerInnen werden nicht weniger investieren, weil ihre Kinder irgendwann einmal ein paar Prozent Erbschaftssteuer bezahlen müssen. Lediglich eine Steuer auf die Unternehmensvermögenssubstanz kann Auswirkungen auf den Standort haben.

1.Vermögenssteuern belasten Privatpersonen, nicht Unternehmen

Der Wirtschaftsstandort wird überhaupt nur tangiert, wenn tatsächlich Unternehmensvermögen belastet wird. Die seriösen der derzeit kursierenden Modelle (z.B. Schulmeister 2006, aber auch das SPÖ-Modell) setzen jedoch bei einer Besteuerung des Reinvermögens (Aktiva – Schulden) an. Wird dieses und nicht die Bilanzsumme als Basis herangezogen, dann bezieht sich die Besteuerung von Unternehmen nicht auf das Unternehmensvermögen (die Bilanzsumme) sondern schlicht und ergreifend auf das Finanzvermögen (in Form von Aktien oder Beteiligungen) von natürlichen Personen. Letztere deklarieren das Vermögen im Rahmen der Einkommenssteuererklärung, denn jedes Unternehmensvermögen ist in letzter Instanz Privatvermögen. Am Ender einer Kette von Beteiligungen, die sehr lang werden kann, steht immer ein/e private/r InvestorIn. Als Besteuerungssubjekt fungieren nicht die in Österreich ansässigen Unternehmen, sondern die Privatpersonen. Werden nur die Privatpersonen belastet, ist auch jegliche Doppel- Vermögensbesteuerung ausgeschlossen.

2. Freibeträge können die Belastung kleiner Unternehmen verhindern

Die französische Steuer auf die Vermögenssubstanz wird ab einem Vermögen von 1.300.000 Euro mit 0,5 Prozent schlagend, steigert sich und erreicht ab einem Vermögen von 16,79 Millionen Euro den Satz von 1,5 Prozent (E&Y). Unternehmensbesitz ist dabei allerdings nicht zuletzt auf Grund großzügiger Freibeträge größtenteils ausgenommen. Im Falle einer treffsicheren Ausgestaltung der Vermögensbesteuerung kann offensichtlich kein negativer Effekt auf die volkswirtschaftliche Aktivität eintreten. Die Einführung von Freibeträgen schützt also Klein- und Mittelunternehmen auch explizit vor einer Zusatzbelastung durch die Vermögensbesteuerung.

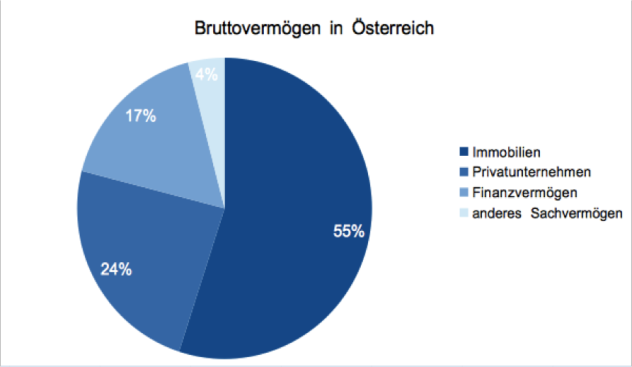

3. Unternehmen machen nur ein Viertel der Vermögenssubstanz aus

Ein häufiger Irrtum besteht in dem Glauben, dass eine Vermögenssteuer ohne Einbezug von Unternehmensvermögen nicht ertragreich wäre, da der Großteil des österreichischen Gesamtvermögens auf Unternehmen entfällt. Das ist falsch, wie Berechnungen der österreichischen Nationalbank zeigen: Das Finanzvermögen macht 17% des gesamten Bruttovermögens in Österreich aus, Unternehmensvermögen 24% und Immobilienvermögen gar 55%. Selbst wenn man die Unternehmen aus der Vermögensbesteuerung völlig ausklammert, bleibt immer noch der Großteil des Privatvermögens als Vermögensobjekt über.

Quelle: HFCS 2010, OeNB

4. Steuern sind kein Standortfaktor erster Güte

Wie bereits im Mythos „Hohe Unternehmenssteuern gefährden Arbeitsplätze“ dargelegt sind für die Wettbewerbsfähigkeit eines Landes unterschiedliche Faktoren entscheidend. „Zu den wichtigsten Standortfaktoren gehört die „Verfügbarkeit von qualifiziertem Personal“ vor der „Rechtssicherheit“ und dem „Ausbildungsniveau“. Des Weiteren entpuppt sich die Vorstellung als Mythos, dass niedrige Steuern der ausschlaggebende Grund für Unternehmen sind, direkt in Österreich zu investieren. Das ist falsch. Zwar stellen Steuern einen Teilaspekt für die Wahl des Unternehmensstandortes dar. In erster Linie werden von UnternehmerInnen mit Headquarterfunktionen aber hochqualifiziertes Personal, das generelle Ausbildungsniveau, Rechtssicherheit und politische Stabilität als Gründe für Ihre Standortentscheidung genannt. (Aiginger et al 2006, Sieber 2008).

5. Niedrige Vermögenssteuern erfordern hohe sonstige Steuern

Belastungen die durch andere Abgaben wie Sozialversicherungsbeiträge, lohnbezogenen Abgaben oder indirekten Steuern entstehen, werden im Zuge der Standortdebatte oftmals nicht erwähnt. Ceteris paribus sind sie jedoch das exakte Spiegelbild von vermögensbezogenen Abgaben. Wo vermögensbezogene Abgaben gering sind, sind bei vergleichbaren staatlichen Leistungen (Infrastruktur, Bildung, soziale Sicherheit – die allesamt ebenso wichtige Standortfaktoren sind) die Steuern auf Arbeit und Verbrauch meist hoch. Um dies herauszufinden, genügt ein kurzer Blick in die Berichte und Analysen der OECD. Nicht umsonst empfiehlt die OECD Österreich in ihren laufend in ihren Berichten, die Belastung des Faktors Arbeit zu reduzieren, und dies mit Erhöhungen bei vermögensbezogenen Steuern gegen zu finanzieren. Zur Verteilung der Geld- und Immobilienvermögen in Österreich wird auf dieser Webseite bereits ausreichend informiert (siehe dazu unsere Mythen zu vermögensbezogenen Steuern). Eine moderate Besteuerung dieser Vermögen auf Personenebene zugunsten einer Entlastung des Faktors Arbeit oder staatlicher Investitionen im Bildungsbereich würde die Wettbewerbsfähigkeit also eher erhöhen als senken. Zumal es praktisch keine direkten „Konkurrenten“ für Österreich gibt, die weniger vermögensbezogene Steuern als Österreich einheben, wie ein Vergleich der Steuerbelastung von Vermögen deutlich macht (OECD Revenue Statistics 2013).

- Vermögenssteuern treffen nur dann die Unternehmensvermögenssubstanz, wenn man das auch will.

- Selbst ohne eine Besteuerung der Vermögen von Unternehmen ist die Höhe der Steuerbasis (Geld- und Immobilienvermögen) noch immer beträchtlich und umfasst fast ¾ des Gesamtvermögens.

- Durch die Besteuerung des Reinvermögens und die Einführung gewisser Freibeträge könnten kleine und mittelgroße Unternehmen von einem Steuerbeitrag ausgenommen werden.

- Es gibt neben der Vermögensbesteuerung viele andere, weit wesentlichere Gründe für die Standortwahl.

- Die Verschiebung der Steuerbeitrags vom Faktor Arbeit auf Vermögen hätte sogar positive Wettbewerbseffekte.

- Aiginger et al (2006): „Das WIFO Weissbuch 2006 – Mehr Beschäftigung durch Wachstum auf Basis von Innovation und Qualifikation.“

- Ernst & Young (2013): „Steuern in Frankreich. Internationale Arbeitsnehmermobilität“

- Bodenseer J., WKO (01.04.2014): „Wachstum und Jobs durch Vermögenssteuern gefährdet“

- Kurier (02.08.2014): Börse-Chef: Privatisieren statt neuer Steuern.

- OECD (2013), Revenue Statistics 2013

- Schulmeister, S. (2006). Konzept für eine einheitliche Besteuerung von Vermögen in Österreich. Zentrum für Soziale Innovation/ZSI (Nov. 2006), 9, 16.

- Sieber, S. (2010). Österreichs Attraktivität als Standort für Headquarter-Funktionen. standort in der Krise?, 27.